「ダブルトップっぽく見えたのに、なぜか負ける…」

そんな経験はありませんか?

ダブルトップ・ダブルボトムは有名なチャートパターンですが、正しく使えなければ逆効果にもなりかねません。

この記事では、パターンの基本から形成される理由、ネックライン後の動き、実践的なトレード手法までをわかりやすく解説します。

“見えるだけ”から“使いこなす”へ。

チャート分析の精度を、一段引き上げていきましょう。

記事の目次

FXでよく聞く「ダブルトップ」「ダブルボトム」とは?

FXや株式トレードを学ぶ中で、一度は耳にするであろう「ダブルトップ」「ダブルボトム」。

これらは単なるチャートパターンではなく、相場の流れが反転する重要なサインとして、プロトレーダーから初心者まで幅広く注目されています。

特にFX市場では、日々大量の資金が高速で動く中、トレンド転換の兆しをいち早く察知することが勝敗を分ける鍵となります。

そんな中、ダブルトップ・ダブルボトムは高確率で機能しやすいチャートパターンとして、トレード手法に組み込まれることも多いです。

本記事では、ダブルトップ・ダブルボトムの基礎から実践的なトレード手法まで、初心者〜中級者向けに徹底的に解説します。

相場の裏にある心理や、「その後の値動き」にどう備えるべきか、実践で使える知識としてお届けします。

ダブルトップ・ダブルボトムとは何か(FX初心者にもわかる基本)

FXのチャート分析において、トレンドの転換点を見極めることは非常に重要です。

その中でも、「ダブルトップ」や「ダブルボトム」は典型的な転換シグナルとして、多くのトレーダーに活用されています。

ダブルトップとは

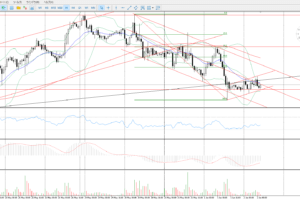

「ダブルトップ」は、上昇トレンドの終盤に現れるチャートパターンで、M字のような形が特徴です。

価格が2度高値を更新しようとするものの、2回目の上昇で勢いが続かず、最初の高値を超えられなかった場合にこの形が完成します。

この動きは、買いの勢いが徐々に弱まってきていることを示しており、その後に下落へ転じる可能性が高いと判断されます。

日本語では「Mトップ」や「毛抜き天井」と呼ばれることもあります。

ダブルボトムとは

一方の「ダブルボトム」は、下降トレンドの終盤で現れやすく、W字のような形が特徴です。

価格が2度安値を試すものの、2回目の下落で最初の安値を下回れず反発した場合に成立します。

これは、売りの圧力が弱まってきているサインであり、今後の上昇に転じる前兆として扱われます。

日本語では「Wボトム」や「毛抜き底」といった呼び名が使われます。

ネックラインが示す転換ポイント

どちらのパターンにも共通する重要なラインが「ネックライン」です。

これは、2つの山や谷の間にある直近の安値(ダブルトップ)や高値(ダブルボトム)を結んだ水準のことを指します。

ネックラインを明確に抜けた瞬間が、パターンの完成であり、トレンド転換の確度が高まる局面とされています。

このため、多くのトレーダーがネックラインの突破をきっかけに、エントリーやポジションの整理を行います。

初心者にも見つけやすいシンプルな形

ダブルトップ・ダブルボトムは、形状が比較的わかりやすいため、FX初心者にとっても視覚的に把握しやすいのが魅力です。

インジケーターに頼らずとも、ローソク足チャートをじっくり観察することで判断できるため、トレードの基礎に取り入れるには最適なパターンと言えるでしょう。

ダブルトップ・ダブルボトムが形成される理由と相場心理

チャートパターンを読み解く上で重要なのは、「なぜその形になるのか?」という背景を理解することです。

単に形を覚えるだけでは、“だまし”に引っかかって損失を招くこともあります。

その点、ダブルトップ・ダブルボトムは市場参加者の心理的な攻防の結果として形成されるパターンであり、その裏側にある“人間の思考”を読み解くことが、トレードにおける判断力を大きく高めてくれます。

ダブルトップが生まれる心理構造

上昇トレンドが続く中、価格は力強く高値を更新しながら進んでいきます。

やがて、1つ目の高値に達した時点で「利益を確定しよう」と考えるトレーダーが現れ、売りが出始めます。

この利益確定売りにより、一旦価格は下落に転じます。

この時点では多くの参加者が「これは一時的な押し目だ」と判断し、再び買いポジションを持ち直します。

こうして価格は再上昇し、前回の高値付近に到達しますが――

ここで勢いが止まり、高値を更新できないまま反落するのが、ダブルトップの兆候です。

この段階で市場に広がるのが「さすがにもう天井かもしれない」という疑念です。

買い手は不安を覚え、売り手はチャンスと見て攻勢に出ます。

そして、2つの高値の間にあるネックラインを明確に下回った瞬間、この疑念が確信に変わります。

ここで起こるのが以下の心理的連鎖です:

- 買っていた人の損切り売り(=投げ売り)

- 新規の売りエントリー(下落トレンド入りと判断)

- 遅れて参加する追随売り

これらが重なることで、下落が一気に加速するわけです。

つまり、ダブルトップとは「強気心理が崩れ、弱気心理が優勢になるプロセス」が形になったものなのです。

ダブルボトムは基本的に“心理が逆転した形”

ダブルボトムにおいても、構造はダブルトップとほぼ同じであり、方向だけが上下逆になります。

つまり、1回目の安値で利確の買い戻しが入り、2回目の安値で売りの勢いが弱まることで反発。

ネックラインを上抜けた瞬間に「下げ止まり → 上昇転換」が意識され、買いが加速していきます。

ここでの心理の違いは以下のようになります:

- 売っていた人の損切り買い(踏み上げ)

- 上昇転換を見た新規の買い

- 「底打ちだ」と確信する参加者の増加

ただし、ダブルボトムの方がダマシが発生しやすい傾向にあるとされる場面もあります。

なぜなら、下落トレンド中の反発は「一時的な戻り」として処理されがちで、売り手の警戒が強いためです。

そのため、より明確なネックラインのブレイクや、出来高の増加などを伴った上昇が信頼性の高い転換サインとなります。

相場心理を知ることは「だまし」を見抜く鍵

ダブルトップ・ダブルボトムのどちらにおいても、重要なのは「チャートの裏で何が起きているのか」を意識することです。

形が似ていても、そこで起きている心理の推移が明確に読み取れれば、その後のだましのサインや本物のブレイクを見極めやすくなります。

たとえば以下のような観点を持つと、精度の高い判断につながります:

- ネックラインの直前で価格が何度も止められているか

- ローソク足にヒゲや包み足などの「転換サイン」が出ているか

- ネックラインを抜けるタイミングで出来高やボラティリティが増加しているか

こうした“動きの背景”を捉える視点こそが、テクニカル分析の本質と言えるでしょう。

ダブルトップ・ダブルボトム発生後のネックライン突破「その後」の展開

ダブルトップ・ダブルボトムは、ネックラインを明確に突破した瞬間にパターンが完成します。

しかし、本当に重要なのは「その後の値動き」をどう読むかです。

パターン完成だけで安心してエントリーすると、思わぬ反発や“だまし”に遭遇することも。

この章では、ネックライン突破後のチャートの動きと、トレーダーの心理、さらに起こりやすいパターンについて解説します。

ダブルトップ:ネックライン割れ後の値動きと心理

ネックラインを下抜けた時点で、ダブルトップの完成となり、トレンド転換が意識され始めます。

ここから先、チャートは以下のような展開になりやすい傾向があります:

- 急落(ブレイク加速)

損切りの売りと、新規の売りが重なり、短時間で価格が大きく下落。 - 一時的な戻し(リテスト)

割れたネックラインまで価格が戻る動き。ここで再び上げ止まれば、本格的な下落の再開。 - 本格的な下降トレンドへ

リテストが機能し、売りが優勢になれば中期的な下落トレンドに移行。

- 買い手(ロング勢):ネックライン割れで損切り。相場から撤退するか、ドテンで売りへ転換。

- 売り手(ショート勢):ブレイクをきっかけに積極参入。リテスト時に増し玉を検討。

- 様子見勢:リテスト成功を確認してから売り参入。

このように、「ブレイク後に戻しがあるか?」は戦略を立てる上で非常に重要なポイントです。

初心者は、ネックライン割れ後すぐに飛び乗るよりも、リテスト後の値動きを確認してから入るほうが安全です。

ダブルボトム:ネックライン上抜け後の展開

ダブルボトムでも、ネックライン突破後の値動きは基本的にダブルトップと同じ構造です。

ただし、以下の点で多少違いがあります:

- 上昇初動では買いの勢いがやや緩やかになりやすい(慎重な買い手が多いため)

- ネックライン突破後の押し目買いが強く意識される

特に、ネックライン上抜け後の「押し目(=戻し)」で下げが限定的に終わるかどうかがカギ。

反発して再上昇すれば、本格的な上昇トレンドが始まる合図と見なされます。

注意すべき「だまし」の展開パターン

どちらのパターンにも共通して注意したいのが、“だましブレイク”です。

つまり、ネックラインを一時的に抜けたように見せかけて、すぐに元のトレンドに戻るケースです。

- ネックラインを一瞬抜けてすぐに反発・反落(ブレイク失敗)

- ローソク足がひげだけ抜けて終値では戻る

- 出来高が伴わないブレイク

こうした場合は、ブレイク狙いのエントリーが損切りに終わりやすく、過熱感の裏返しと捉えるべきです。

そのため、「抜けたかどうか」だけでなく、「抜けた後に何が起きているか」まで見極めることが大切です。

ネックライン突破は“ゴール”ではなく“始まり”

ダブルトップ・ダブルボトムのネックライン突破は、パターン完成の合図であると同時に、新たなトレンドの起点でもあります。

だからこそ、突破後の初動・戻し・再展開を丁寧に観察することで、より確度の高いエントリーポイントが見えてきます。

ダブルトップ・ダブルボトムのトレード手法(エントリー・利確・損切り)

ダブルトップ・ダブルボトムは、視覚的にもわかりやすく、初心者が最初に取り組むチャートパターンとして非常に優れています。

しかし、ただ形を見て飛び乗るだけでは勝率は安定しません。

どこで入って、どこで出るか――

ここが明確になっていないトレードは、運任せになってしまいます。

この章では、私自身が実際に使っている考え方も含めて、エントリー・利確・損切りのポイントを具体的に解説します。

エントリーポイントは「確定」か「リテスト」かで分ける

タイミング①:ネックラインを明確にブレイクした直後

ネックラインをローソク足の実体で明確に抜けた瞬間、すぐにエントリーする方法です。

私はこの方法を、初動の勢いに乗りたいときに使います。

ただし、このタイミングは“だまし”のリスクもあるため、私は出来高の増加や時間足の確定を必ず確認しています。

特に1時間足以上で抜けた場合は信頼性が高いと考えています。

タイミング②:ネックラインをリテストした後

もっと慎重に行きたいなら、「リテスト」を待つ方法を推奨します。

つまり、ネックラインを一度ブレイクしたあと、再びその水準まで戻ってきたところで、反発のサインが出たら入るやり方です。

私はこの場面では、ピンバーや包み足などの反転ローソク足パターンを根拠にしてエントリーしています。

“だまし”を避けやすく、損切り幅も小さくできるので、リスク管理の面でも優れていると考えます。

利確は「距離」か「抵抗帯」で決める

① パターンの“高さ”を使う

私はもっとも基本的な利確目標として、「ダブルトップ・ボトムの高さと同じ値幅」を使います。

高値(または安値)とネックラインの距離を測り、それをブレイクした方向にそのまま当てはめます。

例:高値とネックラインの差が100pips → ブレイクした地点から100pips先を利確目標にする

明確で客観的なので、私は初心者にもこの方法を第一に教えています。

② 過去のレジスタンス・サポートを使う

パターンの値幅だけではなく、過去の高値・安値や、重要な水平線も利確目標として使います。

相場は「記憶された価格」で動くと私は思っているので、明らかな反発ゾーンがあれば、そこを最終ターゲットにすることが多いです。

損切りは「事前に決めておくこと」が絶対条件

トレードでいちばんやってはいけないのは、「損切りを曖昧にしたままエントリーすること」です。

私は必ずポジションを持つ前に、損切りラインをチャート上に明示してからトレードします。

① ネックラインの反対側に置く

ダブルトップならネックラインの上に損切り

ダブルボトムならネックラインの下に損切り

「ブレイクしたのに、反対方向に戻されたらアウト」という明快なルールです。

② 直近の山・谷の外側に置く

リテストからの反発でエントリーする場合は、直近の戻り高値/押し安値の少し外側に置きます。

私はここを「この形が崩れたらゲームオーバー」と考える基準にしています。

ルールを持たないトレードは、再現性がない

どんなに美しいダブルトップやボトムが現れても、ルールを持たないまま飛び乗るトレードは、結果がブレます。

私自身、過去にこの失敗を何度も繰り返しました。

だからこそ私は、次の3つをトレードの“型”として明文化しておくことを強く推奨します。

- どこで入るか(エントリー)

- どこで出るか(利確)

- どこで逃げるか(損切り)

これらが明確になっていれば、たとえ一度負けても「改善するポイント」が見えてきます。

そしてそれこそが、トレードに再現性と成長をもたらす唯一の道だと、私は確信しています。

よくある誤解・初心者のミスとQ&A

ダブルトップ・ダブルボトムは視認性の高いパターンでありながら、「見えているのに勝てない」という悩みを抱える初心者が後を絶ちません。

私も過去に何度も同じ失敗を繰り返してきました。°(°´ᯅ`°)°。

この章では、私自身の経験も踏まえ、初心者が陥りやすい誤解やミスを整理し、それに対する考え方・対処法をQ&A形式でまとめます。

よくあるミス①:形だけでエントリーしてしまう

Q. チャート上にダブルトップが見えたので、とりあえず売りましたが、すぐに上昇して損切りになりました。なぜですか?

A. 「形が完成していない状態」で飛び乗った可能性が高いです。

私が初心者の頃によくやってしまったのが、“なんとなくそれっぽく見える”段階でのエントリーです。

ダブルトップ・ボトムは、ネックラインを明確にブレイクした時点で初めて完成します。

それまでは、あくまで「候補」に過ぎません。

形だけを見てフライングすると、たいてい“逆方向のブレ”にやられます。

まずは完成を確認してから戦略を立てる――これが勝率を上げる第一歩です。

よくあるミス②:ネックラインがどこか曖昧

Q. ネックラインの位置ってどう決めればいいんですか?

A. 私は「2つの山(または谷)の間にできた明確な押し・戻し」を基準にしています。

ネックラインの引き方が曖昧だと、どこを抜けたら「ブレイク」なのか判断がブレます。

私の基準はシンプルで、「高値(または安値)の間にある明確な反転ゾーン」です。

横一直線に引けない場合は、実体ベースの水平ラインを優先しています。

また、チャートの時間軸によってもネックラインの精度は変わります。

私は、最低でも1時間足以上でラインを引くことを推奨します。

よくあるミス③:「だまし」に引っかかってしまう

Q. ネックラインを割ったので売ったら、すぐ戻ってきて損切りになりました。これってよくあるんですか?

A. はい。私は「ブレイク=即エントリー」はリスクが高いと考えています。

“だまし”は、ダブルトップ・ボトムに限らず、ブレイク系手法につきものです。

私が特に注意しているのは、出来高が伴っていないブレイクや、ローソク足のひげだけが抜けたようなパターンです。

このような場面では、リテストを待ってからのエントリーのほうが信頼性が高いです。

一瞬のブレイクに飛び乗るより、落ち着いて構える勇気を持ったほうが、結果的に勝てることが多いと私は実感しています。

よくあるミス④:損切りラインが近すぎる

Q. せっかく形通りにエントリーしたのに、すぐに損切りにかかってしまいます。

A. エントリーの精度と損切り幅のバランスを見直す必要があります。

私は以前、損切りを浅くしすぎて何度も狩られるという失敗をしていました。

損切りを小さくすること自体は良いことですが、それがノイズに巻き込まれる位置であれば逆効果です。

重要なのは、パターンが崩れたと明確に判断できる位置に損切りを置くことです。

それまではブレとして許容する覚悟も必要だと思います。

よくある質問:成功率は高いのか?

Q. ダブルトップ・ボトムって本当に勝てるんですか?

A. 条件を満たした場面だけに絞れば、私は非常に信頼できるパターンだと思っています。

もちろん、すべてのダブルトップ・ボトムが機能するわけではありませんが、私の実戦経験から言えば、

- トレンドの末期に出現

- 時間足が1時間以上

- ネックラインに明確な反応がある

- 出来高が増えている

といった条件がそろっていれば、再現性はかなり高いと感じています。

大事なのは、「なんとなく似ている形」に手を出すのではなく、条件を満たした“本物”だけを狙うことです。

誤解は“形”より“考え方”から生まれる

初心者が失敗する多くの原因は、「形の見え方」ではなく「考え方」にあります。

トレードで勝つためには、なぜその形が意味を持つのか?という背景理解が不可欠だと思います。

- フライングしない

- ネックラインは明確に

- だましを想定する

- 損切りは“納得できる場所”に置く

こうした考え方を持てば、ダブルトップ・ボトムは初心者にとっても強力な武器になります。

ダブルトップ・ダブルボトムを“使える武器”に変えるために

ここまで、ダブルトップ・ダブルボトムの基本から形成される背景、その後のチャートの動き、実践的なトレード手法、そしてよくある誤解まで、一通りの流れを解説してきました。

私自身、これらのパターンに何度も助けられてきましたが、同時に「形が見えても勝てない」という苦い経験も重ねてきました。

だからこそ断言しますが、このパターンは“見えること”以上に、“理解して使いこなせるか”が重要です。

- なぜその形が現れるのか

- どこでエントリーし、どこで出るのか

- 本物と偽物をどう見分けるのか

これらを明確に意識し、あらかじめルール化しておくことが、トレードにおける最大の防御であり、攻撃でもあります。

ダブルトップ・ダブルボトムは、単なる教科書的パターンではありません。

それは、市場参加者の心理が浮き彫りになる瞬間を切り取った、非常に実戦的な“武器”です。

ぜひ今回の内容を、自分自身のトレードルールに組み込み、検証と実践を通して精度を磨いてみてください。

きっと、チャートの見え方が変わり、相場との距離も一歩近づくはずです。