テクニカル分析においてマルチタイムフレーム分析(MTF)は基本中の基本です。

特にウォルフ波動はメイン時間足のトレンドに対して逆張りになるので、より大きい時間足の値動きから見た場合にどのような特徴や傾向があるかは気になります。

今回はメイン時間足が1時間足になるので、上位足として4時間足の値動きを考慮した分析をして行こうと思います。

マルチタイムフレーム分析(MTF)で上位足の値動きを考慮する

MTF分析の仕方としては、まず上位足レベルの高値安値を結んでパッと見でトレンドや値動きの傾向が分かるようにします。

後は上位足の値動きの中で、各高値安値付近の値動きを調べていくという流れになります。

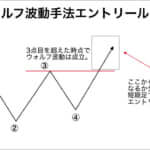

上位足の高値安値を超えたあとの戻りをウォルフ波動で狙うパターン

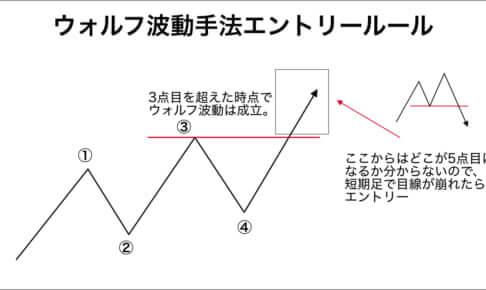

ウォルフ波動はメインの時間足では逆張りになるケースが多いです。

ただこの逆張りのタイミングが上位足の高値安値を超えたあとの押しを作るタイミングと重なることが多いため使えるパターンになるのです。

値動き的視点から考えてみると、まず前回の高値安値付近は売り買いの攻防が激しくなります。

次に今回のように高値安値を一旦は更新したにも関わらず戻すというのは“損切り決済の値動き”だということです。

みなさんもそうだと思いますが損切りを設定する際は前回高値安値の同値ではなく、多少離した価格に設定すると思います。

これが前回高値安値を更新したにも関わらず、再度大きく戻す値動きの理由になります。

上記理由から高値安値を更新しても初動の押し戻しが大きくなることはおかしくないため、結果的に5点目からウォルフ波動へタッチする流れは優位性があるチャートパターンだと言えます。

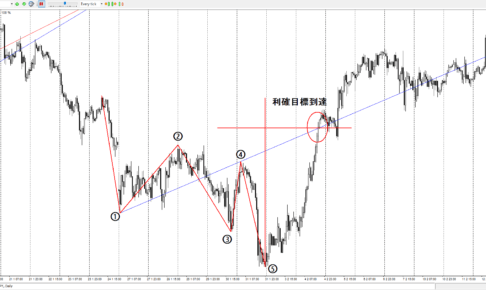

実際のチャートと説明を載せておきます。

の分かりやすい高値安値を5点目が超えたあとの押しをウォルフ波動で狙うパターン-a-1024x504.jpg)

分かりやすい高値安値での反発をウォルフ波動で狙うパターン

これも先程の値動きと似ていますが、高値安値での反発を狙うわけなのでこちらの方が分かりやすいと思います。

前回の高値安値ではそもそも売り買いの攻防が激しい上に、多くの利確や建値決済などの注文が溜まりやすいためこのようなチャートパターンになると言えます。

それでは実際のチャート画像を載せておきます。

上位足の押し目でウォルフ波動が確認できたパターン

トレード戦略の王道的にはこの値動きを狙うのがベストだと思います。

理由はやはりトレンドフォローになるからです。

トレンドフォローは勝率も安定しやすいですし、取れる値幅も大きくなるのでおすすめです。

ウォルフ波動はメイン足では逆張りになりますが、上位足から見れば単なる押し目を作っただけになるからです。

分析用に色々書かれてて分かりづらいかも知れませんが、ウォルフ波動が上位足の押し目だった場合のチャート画像になります。

マルチタイムフレーム分析を考慮したらとんでもない勝率になった

それではここまでの分析結果をまとめたいと思います。

| 上位足の高値安値を5点目が超えた後の戻りを狙う | 13回 |

| 上位足の高値安値での反発を狙う | 12回 |

| 上位足の押し目でウォルフ波動が確認できた | 31回 |

| 上位足を考慮したトータル有効回数 | 56回 |

こうやってみると上位足のトレンド中に出る押し目でウォルフ波動が確認できるパターンがどれだけ多いか分かりますね。

そして有効回数を調べるのであれば無効回数も調べないと意味がないので、無効回数も含めたすべての結果を載せたいと思います。

無効回数にカウントしたルールは、“上記3パターンに当てはまってるのに目標に到達しなかった”ものになります。

| 上位足の値動きを考慮した場合のトレード総数 | 68回 |

| 上位足を考慮した有効回数 | 56回 |

| 上位足を考慮した無効回数 | 12回 |

| 上位足を考慮した場合の勝率 | 82.4% |

| 上位足を考慮した場合の負け率 | 17.6% |

ウォルフ波動を使ってトレードするならMTF分析は必須

この勝率を見たら一目瞭然だと思いますがいかがでしたでしょうか?

前回の1時間足だけでウォルフ波動を調べた際の勝率でも十分高かったのに、上位足を考慮したら勝率82.4%なんてもう無敵状態です。

特に上位足のトレンドが押し目を作る際にウォルフ波動が確認できた場合は迷わずエントリーしたいですね。

一応これで“ウォルフ波動がFXトレードにおいてどれだけ優位性のあるチャートパターンかは分かった”ので、後は実際にトレードする際のエントリー条件さえ決めてしまえば過去検証ができる状況まで来ました。

もうこれだけ勝率が高いのであればエントリー条件もなくトレードしても利益が出そうではありますが^^

それでは引き続きウォルフ波動について分析、過去検証まで行っていこうと思いますので、よければ参考にまた見に来てくれるとうれしいです。

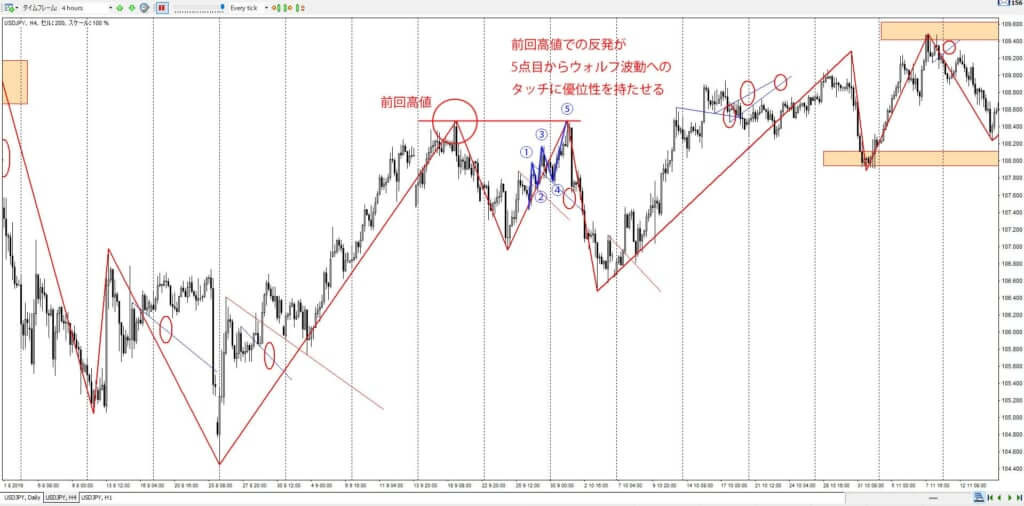

MTF分析で上位足の分析をしてたら気づいたおまけ

MTF分析として上位足の4時間足に高値安値ラインを引いて分析していたところ、思わぬ収穫がありました!

何と4時間足に引いたウォルフ波動の勝率がえげつなかったことです。

4時間足レベルの高値安値をラインで結んでいるわけなので当然ウォルフ波動の条件にマッチすることもあるのですが、その結果が次になります。

| 出現回数 | ウォルフ波動が確認できた回数 | 8回 |

| 有効回数 | 5点目から利確目標のウォルフ波動ラインにタッチした回数 | 7回 |

| 勝率 | 出現した中から有効(利確目標到達)の確率を算出(有効回数 / 出現回数 * 100) | 87.5% |

| 無効回数 | 5点目から利確目標に到達せず損切り価格に達した回数 | 1回 |

| 負け率 | 出現した中から無効(利確目標未到達)の確率を算出(無効回数 / 出現回数 * 100) | 12.5% |

4時間足なので出現回数はどうしても減ってしまいますが、何と勝率87.5%!!

分析期間は4年6ヶ月になるので、さすがにこれだけでトレードしていくのは厳しいですが、ある程度意識だけしておいてタイミングが来た際に少しロットを張ってトレードしていくなら全然ありだと思いました。

一応4時間足で確認できたウォルフ波動時のチャート画像を載せておきます。

最後の1枚が負けチャートになります。

では最後になりますが、実際にあった値動きをこれほど古い期間まで遡って分析から過去検証できる検証ソフトは本当に便利なので、ぜひ皆さんも利用してみたらいかがでしょうか。

便利なFX検証ソフトでもっとも有名なForexTester、さらにForexTesterを最安値で購入し使う方法までを別記事にもまとめています。

よければ参考にしてみてください。