お久しぶりにこんにちは。ピッピです。

今回はチャートパターンの明確さ、利確目標の決めやすさでも有名なウォルフ波動について分析していきたいと思います。

ウォルフ波動についてGoogleのサジェストを調べてみると「ウォルフ波動 使えない」みたいなワードで検索している人がいるみたいですが、

正直ちゃんと過去分析から検証とかまでやってないでしょ?

と言いたくなってしまいます。

今回はそのくらいハッキリした分析結果が出たので楽しみに読んでもらえればと思います。

ではいきましょー

記事の目次

ウォルフ波動と値動きから見た大事なポイント

今回分析から過去検証まで行っていこうと思っているウォルフ波動についてですが、成り立ちや細かい使い所はいくらでもネット上で紹介されているので割愛します。

ウォルフ波動の簡単な説明と値動きから考察するに大事となるポイントを説明したいと思います。

ウォルフ波動のチャートパターン

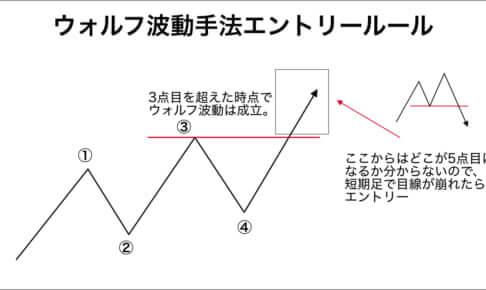

ウォルフ波動は上昇、下降のトレンド中に現れるチャートパターンで、エントリーから利確目標まではトレンドに対して逆張りする形になります。

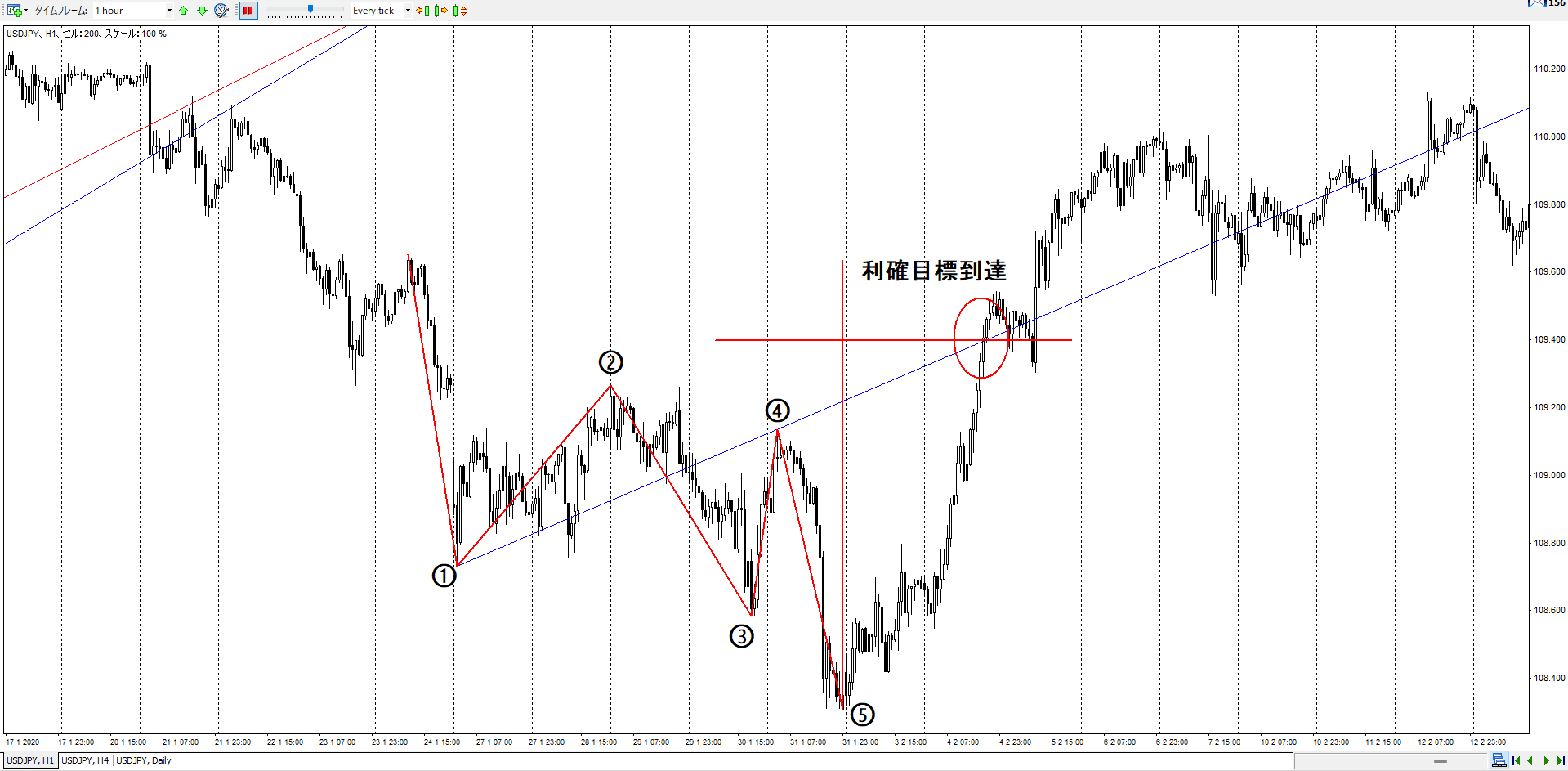

参考画像を見てもらうと分かりやすいと思いますが、まずトレンドを形成(高値、安値更新)しつつ1点目から5点目までの形を作ります。

そしてこの1点目と4点目を結んだラインがウォルフ波動になります。

ウォルフ波動のラインを引けた場合、5点目以降はこのウォルフ波動にタッチしにくる値動きになる確率が高いと言われています。

ウォルフ波動の値動きで大事なポイント

先程説明したチャートパターンでも分かる通り、まず“高値安値を更新してトレンドになっている必要があります”。

そしてウォルフ波動で大事なポイントが1点目と4点目を結んだラインが“トレンド方向に対して逆に傾いている必要があること”です。

これは値動き的にも大事なことで、4点目の逆行具合がトレンドの収束具合と言っても過言でないためです。

例えば上昇時であれば、4点目の逆行が弱いまま5点目で高値を更新するということは買いの勢いがまだ強いと判断できる値動きになるため、その後の下落が期待しづらくなります。

つまりウォルフ波動が引けた際は、“トレンドに対してどのくらい逆の傾きがあるかでその後の下落の期待値が変わる”ということです。

ウォルフ波動の説明については冒頭でも言いましたがネット上にいくらでも存在するのでこのくらいにして、何より知りたいFXトレードにおいてウォルフ波動が実際どのくらい機能するのかという所を深堀りしていこうと思います。

ウォルフ波動を分析する上での通貨ペアや前提条件

それではまずリアルな過去チャートからウォルフ波動の値動きについて分析していきたいと思います。

今回は下記の通貨ペアや前提条件の元、分析を行っていきます。

| 通貨ペア | USDJPY(ドル円) |

| 分析対象期間 | 2016年05月01日~2020年11月20日 |

| メイン時間足 | 1時間足 |

ウォルフ波動を使った手法の利確目標と損切り価格

まずウォルフ波動の特徴でもある分かりやすい利確目標の決め方として、今回はウォルフ波動の5点目地点から垂直に見てウォルフ波動とタッチする価格帯にしようと思います。

“損切りは根拠が崩れる地点”になるので、今回で言えばウォルフ波動の5点目から10pipsくらい上下した価格にしたいと思います。

過去チャートからウォルフ波動について色々分析してみた

ここからは実際の過去チャートを使ってウォルフ波動が確認できた時の値動きについて分析していきたいと思います。

一般的にウォルフ波動は他のチャートパターンであるウェッジやオシレーターと組み合わせて使うことが多いみたいですが、まずは単にウォルフ波動だけを見つけて分析してみたいと思います。

ウォルフ波動のみのチャートパターンを過去チャートから分析

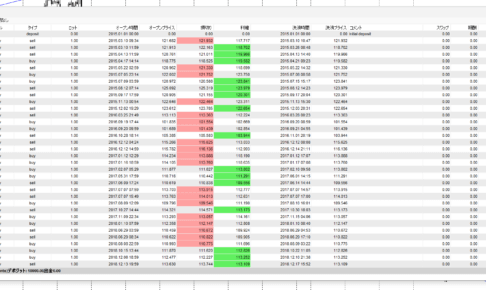

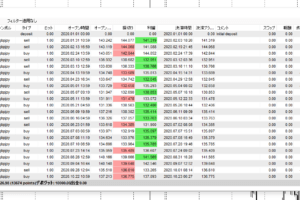

| 出現回数 | ウォルフ波動が確認できた回数 | 106回 |

| 有効回数 | 5点目から利確目標のウォルフ波動ラインにタッチした回数 | 82回 |

| 勝率 | 出現した中から有効(利確目標到達)の確率を算出(有効回数 / 出現回数 * 100) | 77.4% |

| 無効回数 | 5点目から利確目標に到達せず損切り価格に達した回数 | 24回 |

| 負け率 | 出現した中から無効(利確目標未到達)の確率を算出(無効回数 / 出現回数 * 100) | 22.6% |

いかがでしょうか?

正直何も考えずウォルフ波動が確認できたらルール通りトレードするだけで利益が出る結果になりました。

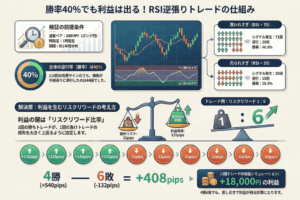

勝率(77.4%)だけ見てもそうですし、正確には出してませんがウォルフ波動はリスクリワード(RR)がいいチャートパターンになるので、勝率+RRから考えても利益の出る手法だと言えます。

また頻度を計算してみたので参考にしてください。

4年6ヶ月=54ヶ月=1620日(1ヶ月/30日)

106回/1620日=15.3日に1回ペースです。

1時間足で15日に1回だと個人的にはちょっと少ないかなと思うのでもう少しメインの時間足を小さくしてもいいかも知れませんね。

ではここでウォルフ波動が有効とカウントしたチャートと無効とカウントしたチャートをいくつか載せておきます。

有効とカウントしたチャート値動き

無効とカウントしたチャート値動き

勝率、リスクリワードから見てもウォルフ波動が使えないなんて言えません

私も今回しっかり調査するまでは分かりませんでしたが、毎回難しいチャートパターンや分析をしてトレードするより、ウォルフ波動のみを使って時間軸だけ調整しながらトレードする方が勝率も安定し利益も残っていくんじゃないかと思える結果になりました。

もちろん調査、分析についてもこれで終わるつもりはなく、引き続きマルチタイムフレーム分析(MTF)やインジケーターなども組み合わせた分析結果も公開していこうと思いっています。

また、ウォルフ波動を使ったトレード手法で最も難しいのがエントリー判断なので、この辺もしっかりルール化できるよう分析して固めようと思います。

エントリールールまで決まったらしっかり過去検証も行い、その結果と再分析内容まで公開しようと思っていますので、よければ引き続き参考にしてみてください。

記事が公開でき次第こちらにもリンクを追加して行こうと思っています。

では最後になりますが、実際にあった値動きをこれほど古い期間まで遡って分析から過去検証できる検証ソフトは本当に便利なので、ぜひ皆さんも利用してみたらいかがでしょうか。

便利なFX検証ソフトでもっとも有名なForexTester、さらにForexTesterを最安値で購入し使う方法までを別記事にもまとめていますので参考にしてみてください。

-300x220.jpg)

-300x220.jpg)